家電流通チャネルCHANNEL

家電流通チャネルの概況

【家電流通チャネルの特徴】

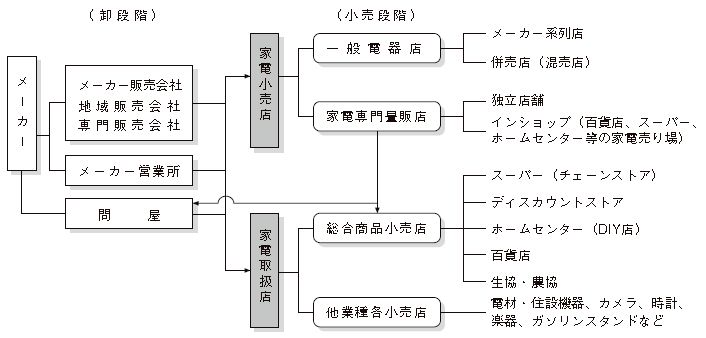

家電製品の流通チャネルの最大の特徴は、メーカーによる卸売段階の販売会社化によって、流通経路短縮、機構簡素化が進んでいるところにある。

その要因は、下記のような家電製品の商品特性、需要特性、業界特性・歴史的経緯などによる。

1.商品特性

①低価格な最寄り商品(電球・乾電池など)から高額で買い回り性・技術専門性のある商品(洗濯機、TV、エアコン、パソコンなど)まで幅広い商品構成である。

②生活の合理化・高度化に資する製品として、消費生活との密着度が高い半面、技術革新によって市場に投入される新しい製品の多くは、消費者にとって使用経験のない新機能を持った、いわゆる市場創造型商品である。

2.需要特性

①経済成長期における大衆消費社会の形成と、その結果として、家電製品による便利で豊かな生活への希求が強い。

②耐久消費財として、メーカーブランドの信用性が非常に大きく影響した。

③技術専門性が高く、耐用年数も長いことから、アフターサービスが重要視される。

④市場創造型商品に対しての十分な機能説明、また、それを取り入れた高度で快適なライフスタイルなどのソフト的な提案が求められている。

3.業界特性

①多くの家電メーカーは、1950年代前半の前期成長期に、海外からの技術導入を積極的に行った。その結果、同一製品で多数の企業が競合するという競争的な市場が形成された。

②量産技術・体制と高い品質管理技術の確立による高品質・低価格が実現した。

③メーカーによる流通体制の整備と、ブランドの差別化を図るための積極的なマーケティング活動が展開された。

④家電産業は、技術革新に基づく新製品開発によって市場を維持・拡大してきた。特に近年のエレクトロニクス・デジタル技術の発達は、多様化、高度化を促進するとともに、新製品開発速度をますます加速させてきた。ただし、これを逆から見ると、新製品開発が停滞してしまうと市場の維持・拡大ができないことになり、新製品開発が家電業界の“生命線”になっているとも言える。

4.商品の拡大と流通チャネル

①家電流通の商品構成は、エレクトロニクス技術の進歩によりさらに拡大し、高機能化・システム化・情報機器化・ネットワーク化など、従来の家電という枠を越えて大きな広がりを見せている。

②パソコンや携帯電話など、家庭や個人の情報化をサポートする情報家電製品の日常生活への浸透と、ブロードバンドの普及やデジタル技術を駆使して音・映像・情報を融合的に活用できるマルチメディア製品の市場投入、地上デジタル放送の開始などにより、社会の高度情報化はさらに進展している。

③生活者のライフスタイルや需要構造の変化が流通構造の変化を促進させており、90年代には流通チャネルは家電量販店、地域家電店はもとより、カメラ量販店、チェーンストア、ホームセンター、百貨店、さらには各種通販、電材・電設工事店など非常に多様化した。2000年代に入ると、量販店を中心に家電専門店の勢力が再び拡大しメインチャネルとなり、現在に至っている。

家電小売業の動向

家電小売業は長年に渡り、大きな構造変化にさらされてきた。それが端的に表れているのが、事業所数の大幅な減少である。

1952年から開始された「商業統計調査」によると、ピークの82年には71,283あった事業所数は、以後連続して減少。97年統計では58,748で、60,000を割り込み、2007年調査では、50,000店を割って44,498となった。この25年間に26,000店以上がなくなった計算だ。

最新の平成26年(2014年)調査では、以前と産業分類等が変わったため単純には比較できないものの、「電気機械器具小売業(中古品を除く)」と「電気事務機械器具小売業(中古品を除く)」を合算した事業所数は31,193となっており、減少基調は依然として続いていると見られる。

また、事業所規模の面では、小規模店の減少が著しく、従業者2人以下の事業所数は1982年調査以来毎回、前回よりも事業所数が減っている。1982年のピーク時に従業者2人以下規模の事業所は40,049であったが、2007年には21,921と半減していた。

同じように従業者3-4人規模の事業所もピーク時の82年には20,761であったが、2007年には12,253であり、ピーク時の4割程度がなくなっている。

その一方で、従業者10人以上の事業所は増加している。1982年を100%とすると、2007年は10-19人規模が114.7%、20-29人規模が224.6%、30-49人規模が552.5%となっており、50-99人規模にいたっては728.0%と急拡大している。いわゆる「地域電器店」が減少して「量販店」が急成長したことが如実に数字に表れている。

また、100人以上の規模というのは“超”大型店といっても過言ではなく、量販店の店舗としてもフラグシップ店に相当するが、この規模の事業所は1982年には16店だったが、2007年には83店に増加している。

小規模店が減少した主要因と考えられるのが、店主の高齢化や後継者不足による廃業、競合の激化などによる退店・廃業だが、現在の家電流通を取り巻く環境を考えると、小規模店は今後も減少していくと思われる。ただし、現在残っている小規模店は、厳しい淘汰の波を乗り越えてきただけに、経営基盤はかつてより強化されており、減少スピードは徐々にスローダウンすると見込まれる。

そして、従業者規模の大きな事業所数の増加に伴い、当然、売り場面積も増加基調にある。1982年の総売り場面積は約371万4,000㎡だったが、これが2007年には736万6,400㎡に拡大。1店当たりの売り場面積は52.1㎡から165.5㎡と3倍以上になったが、この増加分のほとんどは、量販企業の大型店出店によりもたらされたものであった。

2014年調査では、既述の通りそれ以前の調査とは産業分類等が異なっているため同列に時系列比較はできないが、業態区分として新たに設けられた「家電大型専門店」のデータを見ると、事業所数は2,382で売り場面積は6,498,904㎡であるから、1店舗当たりの平均売り場面積は2,728㎡になる。現在では家電量販店の郊外型標準店舗の売り場面積は約3,000㎡と言われるが、それを裏付けているといえるだろう。さらにそれ以上の大型店も珍しくはない。

業態別小売り構造

もともと家電商品は家電専門店(当時は主にメーカー系列店=地域電器店)によって販売されるというのが1970年代頃までのパターンだったが、それ以降は流通業態(流通チャネル)の多様化や各業態での取り扱い品目の拡大などにより、家電専門店以外の小売業態での取り扱いも増えてきた。

同時に、家電専門店でも、地域電器店が規模を拡大して「家電量販店」となり、店舗の大型化やチェーン展開、他県への進出などが見られるようになった。

家電量販店79社からなる日本電気専門大型店協会(NEBA)が設立されたのが1972年。当時のNEBAの売上高は2,000億円にも満たなかったが、加盟企業の成長に伴い1985年には1兆円を超え、1994年には2兆円を突破するほど飛躍的に拡大していった。

家電量販店の成長過程で、NEBAに非加盟の量販企業の中にも、業績を拡大してきた企業が出現した。ヤマダ電機、コジマに代表されるように価格競争力を武器に集客力に優れた大型店舗を各エリアで出店し、急速に売り上げを伸ばした企業である。

ほぼ時期を同じくして、ヨドバシカメラやビックカメラといった「大型カメラ店」が都心部への出店を加速。圧倒的な集客力と駅前立地を活かし、家電の売り上げシェアを拡大してきた。

前述のNEBAは2005年8月に解散をしている。これは、家電販売に大きなシェアを持つ家電量販店の中に、NEBA非加盟企業が増加したためだ。NEBAのコメントでは、「本来の役目を終えた」としている。

これら「家電量販店」「大型カメラ店」に押されるように、自店周辺エリアに密着した活動をしていた「地域電器店」のシェアは、年々減少する傾向にある。

一方、非家電専門店としては、総合スーパー(GMS)を中心とする「チェーンストア」や、住宅関連機器販売の「電材・住設機器店」、「ホームセンター」など、品揃えの一環として特定の家電製品を扱う業態が挙げられる。当然、専門店と比べると品揃えは絞り込まれており、例えば電材・住設機器店では本業の関連商品としてエアコンの小売りも行っているというような企業が多いし、ホームセンターでは日用品として電球や電池を、また、キッチン用品の1つとしてジャー炊飯器や電気ポットなどを品揃えに加えている、というような取り扱い方である。

これらの他にも、家電商品の多様化やコモディティー化の進展により、取り扱いチャネルは広い範囲に拡大している。例えばディスカウンターや通販専門企業など、家電も取り扱うが、常に在庫・品揃えしているわけではないという企業もあり、これらは弊社のチャネル別シェア調査では「その他」に括られている。

以下、各業態について簡単に概要を記す。

【家電専門店】

家電製品を扱う小売店は、家電製品および情報・通信機器の売上高構成比が合わせて50%以上の『家電専門店』と、そうではない『非専門店』に大別される。

家電専門店としては、「家電・PC量販店」「大型カメラ店」「地域電器店」の3チャネルがある。「大型カメラ店」は、かつては総売上高に対する家電販売の比率がそれほど高くはなかったため非専門店にグルーピングしていたが、現在では家電専門店の中の1業態と位置づけている。実質的に「家電・PC量販店」とほとんど同様の商品構成であり、消費者の目にはいわゆる『家電量販店』の1つと映っているためである。

なお、「家電・PC量販店」という名称は、かつて「家電量販店」と「PC量販店」をそれぞれ別業態として区別していたものを、ほとんどの家電量販店がPC販売に取り組み、同時にPC量販店が大幅に減少したことから、両者を1業態にまとめ「家電・PC量販店」としたという経緯によるもので、現在、一般的には「家電量販店」と呼ばれる業態とほとんど同一である。また、「大型カメラ店」という呼び方も業態区分を明確にするための呼び方であり、一般的には「カメラ量販店」と呼ばれることが多い。

1.家電・PC量販店(家電量販店)

1972年に設立されたNEBAは、2005年8月に解散するまで、全国の主要な家電量販企業が加盟する団体として大きな勢力を有していた。会員社数もピーク時の1975年には93社を数えるまでに至ったが、徐々に会員社数が減少し、2005年の解散時は30社となっていた。

この「NEBA」解消の要因の一つとして挙げられるのは、“非NEBA店”の台頭である。代表的な企業はヤマダ電機やコジマで、価格訴求や大型店舗による集客力を武器として業績を伸ばし、出店エリアも徐々に拡大。両社とも全都道府県に自社店舗を構えるほどの成長を遂げた。

特にヤマダ電機は2005年3月期において、家電量販企業としては初の売上高1兆円を突破。その後も順調に業績を伸ばし、2010年3月期には2兆円超に到達。2012年以降はエコポイント制度の反動や家電業界全体のシュリンク傾向の影響で2兆円を下回っているものの、家電量販店という枠組みに収まらず、日本の流通業としても突出した存在となっている。

また、ヤマダ電機以外の家電量販店も、企業の吸収合併や業務提携などで企業規模を大きくし競争力・対抗力を高めようとする優勝劣敗の業界構造改革期を経て現在に至っており、消費者のニーズ変化に合わせて経営戦略のベクトルを調整する能力が高い。

このような家電量販店の2015年度のチャネル別シェアは48.7%(メーカー販社出荷金額ベース)で、メーカーから出荷される家電商品の半分近くが家電量販店チャネルで販売されているという現実を表している。

現在、多くの家電量販店では1ストップ・ショッピングの実現に向け、日用品や雑貨など家電以外の取り扱い品目も拡大している。さらに、上位企業は、太陽光発電システムやリフォーム、あるいはハウジングにまで取り組むなど、消費者の今と将来のニーズに応えるための自己改革に努めている。

2.大型カメラ店(カメラ量販店)

「大型カメラ店」は、ヨドバシカメラやビックカメラに代表されるような、都心部立地で、カメラ店をベースに店舗を大型化し家電品全般を扱うようになった業態である。

駅前で若者やビジネスマンなどを対象に圧倒的な集客力を誇る超大型店舗を多数展開する「大型カメラ店」は、なんといっても1店舗当たりの売り場面積と売上高が極めて大きいのが特徴である。そのため、家電・PC量販店などと比べると企業数・店舗数は少ないのに、2015年度のチャネル別シェアは11.9%で、家電流通の中でも存在感の大きいシェアを誇っている。

すでに国内の主要な巨大ターミナルへの出店を果たしており、徐々に地方の中核都市にも店舗を広げている。前述の通り、若者やビジネスマンの顧客が多く映像系や情報系商品に強いのが特徴だが、最近では主婦層・高齢層まで客層が広がり、白物商品や生活家電のシェアも拡大傾向にある。業態的には郊外型店舗をメインに急成長してきた経緯の家電量販店とは一線を画すが、一般消費者から見ると「駅前にある超大型の家電専門店」という認識が広まっている。

3.地域電器店(地域店)

主にメーカーの系列店で、小規模で地域密着型の家電店を「地域電器店」あるいは単に「地域店」と呼ぶ。いわゆる“街の電器屋”である。

家電・PC量販店の伸張の影響を受け、1999年度にメーカー出荷額におけるシェアが10%を切り、その後も2003年まで減少傾向にあった。だが、2004年度のように小幅ながらシェアが増加に転じた年もある。この時のシェアアップは薄型テレビに代表される高額な説明・説得商品の取り組み強化によるものと推測される。家電エコポイント制度の効果が見られた2009年度、2010年度のシェアも7.9%とやや回復したが、反動の現れた2011年度は7.1%、2012年度は6.7%と減少し、2015年度は6.5%。物販に関しては間違いなくシュリンク傾向にある。

地域電器店は小規模の店が多く、集客力や経営効率の面で、家電量販店などの大型店との競合では不利なため、その店舗数は減少の一途をたどっているが、激しい淘汰の波にさらされた後に生き残っている現在の地域電器店は、家電量販店にはできない地域電器店ならではのキメ細かなサービス活動ができる利点もある。また、ここ数年は非家電商品の取り扱いや太陽光発電、オール電化を含めたリフォームなどで堅実に業績をアップさせている店も増えている。

【非専門店】

非専門店といっても、その中に含まれる業態は様々である。また、特定商品のシェアだけが非常に高いチャネルもある。コンビニエンスストアの乾電池や、電材・住設機器店のエアコンやIHクッキングヒーターなどは、その顕著な例といえよう。

それぞれのチャネルにおいては家電専門店同様、競合や価格競争が激化。同業他社だけでなく異業種間競争もみられるため、かつては家電取り扱いチャネルとしてシェアを拡大していた時期もあったが、近年は特に家電に注力する非家電チャネルはあまり見られなくなってきた。チェーンストアのように、家電量販店をテナントショップとして招致し、自らはあまりバッティングが気にならない電池や小物家電などに特化する戦略をとるケースも増えている。

4.チェーンストア

「チェーンストア」の2015年暦年の家電売り上げは1,401億円、前年比は99.2%である。家電に注力する企業が減っており、2008年以降は2,000億円を割り込み微減傾向が続いているが、逆に言うと「一定の家電需要はキープしている」という見方もできる。

2015年度のチャネル別シェアは2.3%で前年度よりも0.1ポイントのダウンとなっているが、2010年度、2011年度の2.0%よりは上回っている。他の非専門店よりは家電商品の品揃えは多いが、家電量販店ほどの量・幅は追っていないために、逆に家電市場全体の需要変動の影響をダイレクトに受けずに済むため、チャネル別シェアでも微増減で推移してきたということができる。

5.電材・住設機器店

「電材・住設機器店」の取り扱い家電製品はエアコン、換気扇、IHクッキングヒーターが中心となる。2015年度のチャネル別シェアは7.6%で、前年比0.2ポイントのダウンとなっているが、これは、電材・住設機器店は物品販売が家の新築・改築に付随するものが多く一般的な家電品の販売ウェートが低いという特徴に起因するもので、メインとなる住設系の商品の需要伸長率が、単品販売中心の一般家電店トータルの需要伸長率より下回ったという、"数字上“のシェアダウンである。

6.ホームセンター

「ホームセンター」はDIYショップがベースとなった業態であるため、もともと家電の取り扱いは照明関係や低価格の調理機器関係に偏っており、それ以外の家電製品、特にAV機器や大型の家電製品、情報家電などの取り扱いボリュームは小さい。2015年度のチャネルシェアは、前年度と同じ1.7%である。

ただし、ホームセンターはこれまで順調に売上高規模を拡大してきた業態であり、近年は伸長率が小さくなってきたため「ついに市場飽和か」と囁かれ始めているが、まだ伸び代はあると見る向きも多く、家電関係者からもその動向は注目されている。

7.農・生協 8.百貨店

「農・生協」や「百貨店」は、かつては一定規模の家電販売ボリュームを持つチャネルであったが、家電量販店や大型カメラ店が低価格路線を前面に打ち出した以降は、会員やお得意様相手の限られた取り扱いしかなくなっており、1%にも届かない極めて小さなシェアしか持っていないのが現状である。

9.その他

「その他」チャネルに分類されるのは、メーカー直販や通信販売専門会社、大手ディスカウントストア、コンビニエンスストアなど、1~8のチャネルに分類されていない全ての家電取り扱いチャネルである。

近年、「その他」チャネルは拡大基調で推移している。2015年度のシェアは21.2%で、「その他」とは呼べないくらいの規模である。かつては「その他」チャネルの大部分を占めていたのはパソコンのメーカー直販であったが、性能アップが需要拡大に結びつかなくなって以来徐々に縮小に向かい、近年、「その他」チャネルをけん引するのは、伸長著しい通販専門会社に代わりつつある。

チャネル別シェアの推移

下記のグラフは、家電商品のメーカー販社出荷ベースでのチャネル別シェアの年度推移である。対象商品はテレビ、冷蔵庫、洗濯機、エアコン、電子レンジ、パソコン、デジタルカメラなど35品目。

チャネルの分類に関しては、前項で示した①家電・PC量販店、②大型カメラ店、③地域電器店、④チェーンストア、⑤電材・住設機器店、⑥ホームセンター、⑦農・生協、⑧百貨店、⑨その他、の9つに分けている。

2015年度のチャネル別シェアでは、家電・PC量販店が48.7%で、不動のナンバー1チャネル。消費増税の影響で不調だった前年度よりシェアを0.3ポイントアップさせている。大型カメラ店は、前年度の12.3%から0.4ポイントダウンの11.9%。ライバルの家電・PC量販店に比べ、消費増税のマイナス影響からまだ脱し切れていなかったように見受けられる。地域店は6.5%で、前年度と同じであった。

非専門店チャネルでは、チェーンストアは前年度よりマイナス0.1ポイントの2.3%、電材・住設機器店はマイナス0.2ポイントの7.6%となり、いずれもシェアダウン。ホームセンターは1.7%で、前年度と同じ。農・生協と百貨店も前年度と同じである。非専門店チャネルで唯一シェアアップしたのは、前年度より0.3ポイントアップの21.2%となったその他チャネルで、特に通販の好調が貢献している。

バナースペース

合同会社ナインテン

〒178-0061

東京都練馬区大泉学園町1-1-9-301

TEL 03-3922-7568

E-Mail info@910db.com